Одним из важнейших изменений законодательства в 2023 году стало введение единого налогового счета и единого налогового платежа. Одним из самых часто используемых документов при этом стало уведомление об исчисленных суммах налогов. В этой статье поговорим про отражение нововведения в программе «1С:Бухгалтерия 8», ред. 3.0.

Нормативно-правовое регулирование исправления данных в уведомлении об исчисленных суммах налогов

В ходе ведения бухгалтерского учета в организации могут возникать различные ошибки при формировании уведомления об исчисленных суммах налогов, связанные как с суммами налогов, взносов, так и с данными по отчетному периоду, КБК налога, регистрации в налоговом органе. По этой причине необходимо корректно вносить нужные исправления в целом в уведомление и отражать эти исправления в программе. Именно отражение исправления в «1С:Бухгалтерия 8», ред. 3.0 претерпело существенные изменения.

Законодательное регулирование корректировки и исправления ошибки уведомления об исчисленных суммах налогов опирается на Письма ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Первое разъясняет порядок для Налога на доходы физических лиц, однако распространяется и на другие налоги, взносы, второе — наиболее подробно отражает последовательность действий.

В соответствии с ними можно выделить два вида ошибок в уведомлении: неправильная сумма и некорректные реквизиты (КБК налога, данные регистрации в налоговом органе, отчетный период).

В зависимости от вида ошибки пути ее исправления будут отличаться.

-

Ошибка в сумме исчисленного налога, взноса. В этом случае необходимо подать новое уведомление с теми же реквизитами, но правильной суммой. Причем должна быть указана полная сумма, а не разница между ранее поданными данными и теми, которые подаются повторно. Это связано с тем, что уведомления с одинаковыми реквизитами при поступлении в ФНС заменяют друг друга, то есть начисление налога, взноса будет производиться только по самому последнему уведомлению.

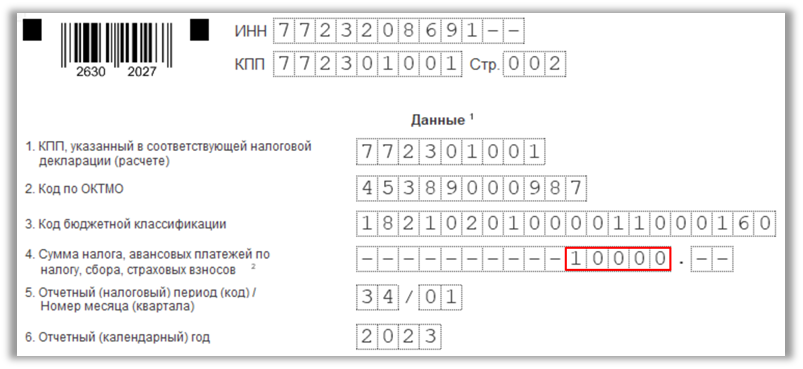

Пример. Организация подала уведомление об исчисленных суммах страховых взносов по единому тарифу, в котором была указана неправильная сумма — 10 000 рублей вместо 15 000.

- Ошибка в реквизитах уведомления (КБК налога, КПП, ОКТМО, отчетный период). В этой ситуации в уведомлении необходимо заполнить два блока (сроки): с неверными реквизитами, но с нулевой суммой; с верными реквизитами и необходимой суммой.

Пример. Организация подала уведомление об исчисленных суммах налогов с неверным ОКТМО.

Для исправления данных необходимо сформировать уведомление сначала с неверным блоком, сумма по которому будет нулевой, а во втором блоке уже указать корректные данные.

Для исправления данных необходимо сформировать уведомление сначала с неверным блоком, сумма по которому будет нулевой, а во втором блоке уже указать корректные данные.

Отражение исправления ошибки в уведомлении об исчисленных суммах налогов в «1С:Бухгалтерии 8», ред. 3.0

Ранее в программе не был предусмотрен механизм, аналогичный ФНС с заменой одного уведомления с теми же реквизитами на другое. Однако правильное уточнение данных о суммах налогов очень важно для корректного отражения на счетах бухгалтерского учета и регистрах для учета задолженности по единому налоговому счету. Поэтому разработчики в случае исправления ошибки в уведомлении рекомендовали:

-

отражать корректные реквизиты или сумму налога, сформировав новое уведомление с корректными данными;

-

отражать замещение предыдущих данных документом «Операция по ЕНС: Налоги (начисление)» (раздел «Операции» — подраздел «Единый налоговый счет» — «Операции»), в котором с минусом указывалась сумма и реквизиты ранее поданного уведомления.

Однако с релиза 3.0.142.67 в программе при формировании повторного уведомления с теми же реквизитами (а именно сроком уплаты) налога, взноса происходит автоматическое сторнирование данных:

-

по счетам бухгалтерского учета: формируется корреспонденция счетов с отрицательной суммой;

-

по регистру «Расчеты по налогам на едином налоговом счете»: формируется приход по новым данным и расход по предыдущему уведомлению.

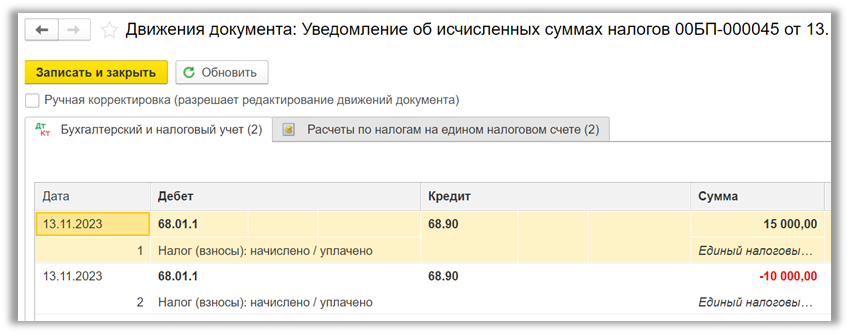

Пример. Организация ранее подавала уведомление об исчисленных суммах налогов, в котором была указана неверная сумма НДФЛ.

Далее при обнаружении ошибки организация формирует уведомление с теми же реквизитами, но верной суммой. При его проведении программа выдает предупреждение о дублировании данных и сторно предыдущих сумм.

В движениях можно увидеть отражение правильных сумм и сторно предыдущих сумм по счетам учета налога и единому налоговому счету.

По регистру Расчеты по налогам на едином налоговом счете также отражается «Приход» по правильным данным и отрицательная сумма по ранее поданным некорректным данным.

По регистру Расчеты по налогам на едином налоговом счете также отражается «Приход» по правильным данным и отрицательная сумма по ранее поданным некорректным данным.

Методичка от ФНС: самые распространенные ошибки

Таким образом, необходимо следить за корректностью отправки изначальных данных уведомлением об исчисленных суммах налогов и по корректировке этой информации. Из-за большого количества ошибок в уведомлении, ФНС также указала список самых часто встречающихся ошибок:

-

неверный отчетный (налоговый) период;

-

некорректные данные по регистрации в налоговом органе (ОКТМО, КПП);

-

подача уведомления вместе с декларацией;

-

указание разницы сумм при повторной подаче уведомления и т.д.

Все эти ошибки нужно учитывать при формировании уведомления об исчисленных суммах налогов и отражении его в «1С:Бухгалтерии 8», ред. 3.0.