В связи с политической и экономической ситуацией у многих российских организаций увеличился товарооборот со странами Евразийского экономического союза. В связи с этим все чаще возникает необходимость отражения в учете импорта из ЕАЭС, а особенно НДС по этим операциям. Учет импорта из данных стран полностью автоматизирован в «1С:Бухгалтерия 8», ред. 3.0, что позволяет корректно и оперативно заполнять и отправлять все необходимые отчеты, а также отражать НДС на счетах бухгалтерского учета.

Нормативно-правовое регулирование НДС при импорте из стран ЕАЭС

По общему правилу при ввозе товаров на территорию Российской Федерации организации-покупатели обязаны начислить и уплатить налог на добавленную стоимость, так как импорт является в этом случае объектом его налогообложения.

Ввоз товаров из стран ЕАЭС имеет свои отличительные особенности со стороны таможенного законодательства — таможенных пошлин и в целом мер тарифного регулирования. Этот союз был создан в том числе для упрощения международной торговли между странами, входящими в союз: Республика Беларусь, Республика Казахстан, Российская Федерация, Республика Армения, Кыргызская Республика. Также этот особый порядок таможенного законодательства распространяется на НДС, что проявляется в его уплате именно налоговому, а не таможенному органу по месту регистрации российской организации-покупателя.

Основные правила начисления и уплаты Налога на добавленную стоимость следующие:

-

Уплата НДС должна быть осуществлена до 20 числа месяца, следующего за месяцем принятия товаров к учету.

-

В налоговый орган до 20 числа месяца, следующего за месяцем ввоза товаров, предоставляется декларация по косвенным налогам (приказ ФНС России от 27.09.2017 № СА-7-3/765@).

-

Помимо самой декларации предоставляются: заявление о ввозе товаров, выписка банка об исполнении налоговых обязательств, товаросопроводительные документы, счета-фактуры, договоры и т.д..

-

НДС принимается к вычету на основании отражения в книге покупок, причем в графе 3 указывается номер заявления о ввозе товаров с отметками налоговых органов об уплате налога. Кроме того, существует спорный вопрос по времени возникновения права на вычет — по НК РФ это принятие товаров к учету и уплата налога, по правилам ведения Книги покупок — дата проставления отметки об уплате налоговым органом.

-

С 2023 года в соответствии с введением единого налогового платежа распределение НДС в счет исполнения обязанности будет происходить по декларации по косвенным налогам, то есть уведомление об исчисленных суммах налогов подавать не требуется.

Для принятия НДС к вычету необходимо его уплатить, сформировать заявление о ввозе товара, заполнить и направить в ФНС декларацию по косвенным налогам со всеми сопроводительными документами и принять НДС к вычету при проставлении отметки ФНС об уплате налога.

НДС при импорте товаров из государств-членов ЕАЭС в «1С:Бухгалтерия предприятия» ред. 3.0

Порядок отражения НДС при импорте из Евразийского экономического союза включает несколько этапов.

-

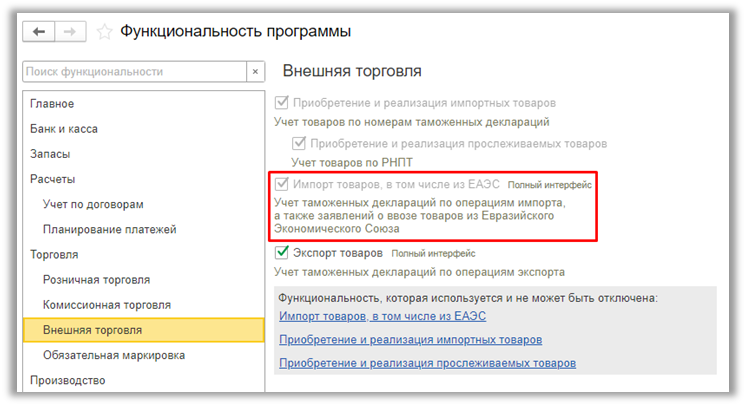

Настройка функциональности программы. Для отражения операций сначала нужно включить функциональность «Импорт товаров, в том числе из ЕАЭС» (Раздел «Главное» — подраздел «Настройки» — вкладка «Внешняя торговля»).

- Необходимо сформировать документ Поступления товаров (акт, накладная, УПД) в разделе «Покупки», подразделе «Покупки». Для корректного отражения в программе в карточке контрагента необходимо заполнить страну его регистрации — одну из государств-членов ЕАЭС. Далее в табличной части заполняется информация по товару, включая страну происхождения и номер таможенной декларации. НДС автоматически ставится как 0%.

Для отражения начисления НДС формируется документ «Заявление о ввозе товаров» (раздел «Покупки» —подраздел «Покупки») либо отдельно, либо на основании Поступления товаров. В шапке документа указывается контрагент, договор, а также при наличии спецификации, участники сделки и документы. По кнопке «Заполнить» можно либо заполнить информацию по всем поступлениям контрагента по этому договору («Заполнить по поступлениям»), либо вручную добавить из списка поступлений необходимые документы («Добавить из поступления»). В табличной части будет заполняться информация:

- о товаре, по документу и по ТН ВЭД (товарная номенклатура внешнеэкономической деятельности): количество, фактурная стоимость, налоговая база (НДС), процент и сумма НДС (уже фактические), вес, страна происхождения, счет учета и счет НДС;

-

о документе партии: Поступление товаров, сопроводительный документ;

-

о декларации на товары;

-

о виде транспорта (указывается его код в зависимости от вида).

-

Отражается уплата НДС единым налоговым платежом. То есть создается документ Списание с расчетного счета (раздел «Банк и касса» — подраздел «Банк» — «Банковские выписки») с видом операции «Уплата налога» и видом платежа «Единый налоговый платеж».

-

Далее для переноса задолженности по налогу на ЕНС создается документ «Операция по ЕНС: Налоги (начисление)», в которой указывается вид налога «НДС на товары ввозимые на территорию РФ».

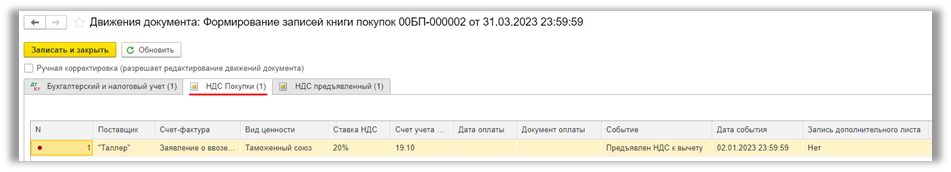

Чтобы заявление о ввозе товаров попало в книгу покупок и НДС уже принялся к вычету будет формироваться следующая регламентная операция по НДС — «Формирование записей книги покупок» (раздел «Операции» — подраздел «Закрытие периода» — «Регламентные операции по НДС»).

По кнопке «Заполнить документ» или по кнопке «Заполнить» на вкладке «Приобретенные ценности» данное заявление попадет в эту операцию. В табличной части на вкладке «Приобретенные ценности» будет указан поставщик, документ приобретения (Заявление о ввозе товаров), вид ценности (таможенный союз), код вида операции (19), а также данные по НДС.

По итогу проведения будут сформированы записи на счетах учета — НДС будет принят к вычету.

Также будут сформированы регистры «НДС Покупки» и «НДС Предъявленный» для отражения вычета в Декларации по НДС и Книге покупок.

Таким образом, сумма НДС по импорту попадет в Книгу покупок. Причем в графе 3 «Номер и дата счет-фактуры продавца» указывается номер и дата по отметке налогового органа.

В декларации по НДС эта сумма попадет в Раздел 3, сроку 160 «Сумма налога, уплаченная налогоплательщиком налоговом органам при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств-членов Евразийского экономического союза».