Одним из важнейших изменений законодательства в 2023 году стало введение единого налогового платежа для унификации рабочих процессов организаций, государственных органов и единого тарифа по страховым взносам работников.

Изменения затронули уплату страховых взносов ИП за сотрудников и за себя, что повлияло на включение расходов в расчет налога при УСН в «1С:Бухгалтерия 8», ред. 3.0.

Тарифы страховых взносов в 2023 году и сроки их уплаты

✅ Единый тариф

С 2023 года по страховым взносам на сотрудников введен единый тариф. Разделения по различным видам страхования (пенсионное, медицинское и социальное) больше нет, под исключением только отдельные категории плательщиков (п. 3 ст. 425 НК РФ).

Суммарная базовая ставка по взносам (за исключением взносов на травматизм) составляет 30% от заработной платы, выше установленной предельной базы — 15,1%.

Предельная база — 1 917 000 рублей (Постановление Правительства от 25.11.2022 № 2143).

Для малого и среднего бизнеса действует льготная ставка 15%, но только для части зарплаты свыше МРОТ (п. 2.4 ст. 427 НК РФ). Эти правила относятся к работникам с трудовыми договорами и договорами гражданско-правового характера, кроме самозанятых.

Срок уплаты страховых взносов – не позднее 28 числа следующего месяца.

✅ Взносы на травматизм

Отдельно рассчитываются и уплачиваются взносы на травматизм. Они тарифицируются по старым правилам. Предусматривается 32 тарифа в зависимости от вида экономической деятельности: от 0,2 % до 8,5 %.

Срок их уплаты – 15 число следующего месяца.

✅ Взносы ИП за себя

Тариф фиксированных страховых взносов ИП за себя — 45 842 рубля в год, срок уплаты – до 31 декабря 2023 года. Дополнительно ИП исчисляет 1 % с тех доходов за год, которые превышают 300 000 рублей. Срок уплаты в этом случае — 1 июля 2024 года.

Так как по данным взносам срок уплаты истекает в конце года и в следующем году, а уплата может производиться в течение налогового периода, то для учета расходов при УСН предусмотрено «Заявление о зачете средств с единого налогового счета в счет предстоящей обязанности по уплате страховых взносов» (форма по КНД 1150057) (письмо Минфина России от 20.01.2023 № 03-11-09/4254, информация ФНС России).

✅ Единый налоговый платеж

С 2023 года уплата взносов по единому тарифу и страховых взносов ИП за себя происходит единым налоговым платежом, на травматизм — отдельным платежом.

По факту уплаты этих сумм ИП на УСН (Доходы минус расходы) может учесть их в расходах при расчете авансового платежа по налогу за квартал, полугодие, 9 месяцев и год. Для этого нужно подать в налоговую инспекцию заявление о зачете средств с единого налогового счета в счет предстоящей обязанности по уплате страховых взносов (форма по КНД 1150057).

Ответственность за неуплату взносов в 2023 году

Штрафы за частичную или полную неуплату взносов в 2023 году составляют:

-

20% от суммы неуплаты за неумышленное нарушение;

-

40 % от суммы неуплаты за умышленное нарушение.

Также предусмотрена ответственность должностных лиц за грубые нарушения бухгалтерского учета, которые повлекли неуплату взносов:

-

от 5 000 руб. до 10 000 руб. при первом нарушении;

-

от 10 000 руб. до 20 000 руб. за 2 раз, также применяется дисквалификация на 1-2 года.

Включение страховых взносов в состав расходов ИП на УСН (Доходы минус расходы) в 1С:Бухгалтерия 8, ред. 3.0

До введения единого налогового платежа в 1С:Бухгалтерия 8, ред. 3.0 все уплаченные налоги и взносы относились на расходы УСН документами списания с расчетного счета, в которых был указан их конкретный вид.

С 2023 года как вид налога при его уплате указывается Единый налоговый платеж, а само разнесение сумм налогов и взносов происходит в регламентной операции Зачет авансов по единому налоговому счету с помощью документов: списание с расчетного счета, уведомление об исчисленных суммах налогов, операция по единому налоговому счету и заявление о зачете в счет предстоящей обязанности.

В этой же операции происходит включение страховых взносов за сотрудников в Книгу учета доходов и расходов. Однако включение в нее страховых взносов ИП за себя происходит в регламентной операции закрытия месяца Начисление страховых взносов ИП.

Алгоритм включения страховых взносов по единому тарифу за сотрудников в расходы в 1С:Бухгалтерия 8, ред. 3.0

1. После начисления страховых взносов отражается их уплата – документом Списание с расчетного счета с видом операции Уплата налога и видом налога Единый налоговый платеж. Как счет следует также оставлять «68.90».

В программе создается документ Уведомление об исчисленных суммах налогов (Раздел Операции > подраздел Единый налоговый счет > Уведомления > Создать или раздел Отчеты > 1С-Отчетность > Уведомления, сообщения и заявления > Создать).

Также Уведомление можно создавать из Задач организации (раздел Главное > подраздел Задачи > Задачи организации), тогда оно заполнится автоматически.

Если Уведомление создается вручную, то по кнопке Заполнить программа проанализирует остаток на счете учета взносов, и сама заполнит все необходимые данные. Если нужно, их можно отредактировать, или добавить самостоятельно по кнопке Добавить.

В документе указывается:

-

вид взносов (Страховые взносы по единому тарифу), в соответствии с ним заполняется счет учета и КБК;

-

данные о регистрации в налоговом органе;

-

отчетный период;

-

сумма исчисленных взносов.

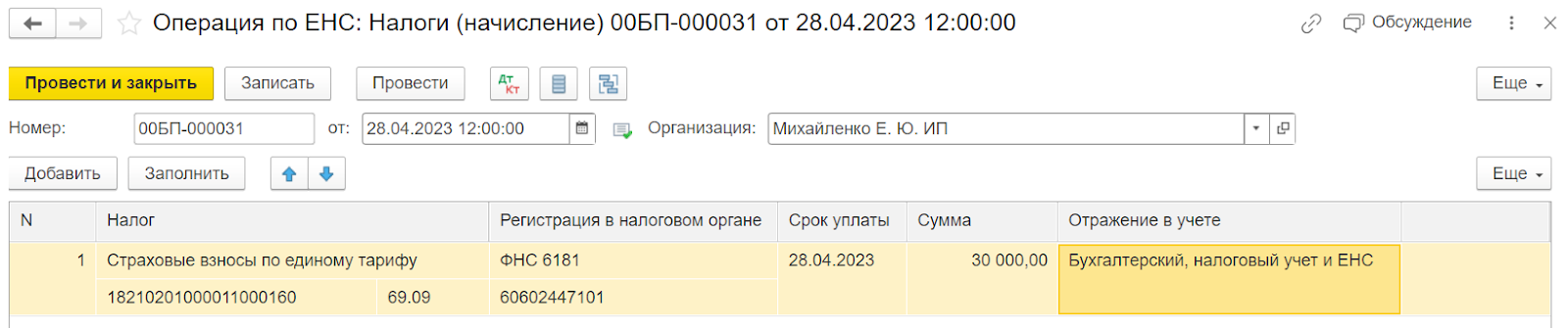

За оставшиеся месяцы (март, июнь, сентябрь, декабрь) создается Операция по Единому налоговому счету (начисление) (Раздел Операции > подраздел Единый налоговый счет > Операции по счет > Операция > Налоги (начисление)), так как уведомлением в них будет выступать Расчет по страховым взносам. Она формирует аналогичные Уведомлению движения по счетам учета и регистрам, то есть переносит задолженность со счета учета взноса на счет 68.90, с которого производится уплата. Таким образом корректно закрываются все счета и регистры.

Ее также можно формировать из списка Задачи организации или по кнопке Заполнить выбрать нужные виды налогов. Заполнение вручную аналогично уведомлению, однако вместо Отчетный период присутствует Срок уплаты, а также добавлена колонка Отражение в учете. При выборе в ней Бухгалтерский, налоговый учет и ЕНС операция сформирует движение по счетам учета, при выборе Только ЕНС движение будет исключительно в регистрах учета Единого налогового счета.

3. Нужно выполнить обработку Закрытие месяца (раздел Операции > подраздел Закрытие месяца > Закрытие месяца > Выполнить закрытие месяца). В регламентной операции Зачет аванса по единому налоговому счету (во втором блоке Закрытия месяца) программа соотнесет суммы уведомлений и операций со списаниями с расчетного счета и включит в Книгу учета доходов и расходов уплаченные страховые взносы за сотрудников.

Алгоритм включения страховых взносов от несчастных случаев в расходы в 1С:Бухгалтерия 8, ред. 3.0

Этот вид взносов платится не через Единый налоговый платеж, так что алгоритм их включения остается таким же, как в 2022 году.

В программе после начисления страховых взносов отражается их уплата – документом Списание с расчетного счета с видом операции Уплата налога и видом налога Страховые взносы от несчастных случаев. Счет будет ставиться 69.11. Кроме того, банковскую выписку можно автоматически сформировать из Задач организации.

В движениях документа сразу отразиться расход в регистре Книга учета доходов и расходов, никаких регламентных операций не понадобится.

Алгоритм включения страховых взносов ИП за себя в расходы в 1С:Бухгалтерия 8, ред. 3.0

1. Отражается уплата страховых взносов документом Списание с расчетного счета с видом операции Уплата налога и видом налога Единый налоговый платеж.

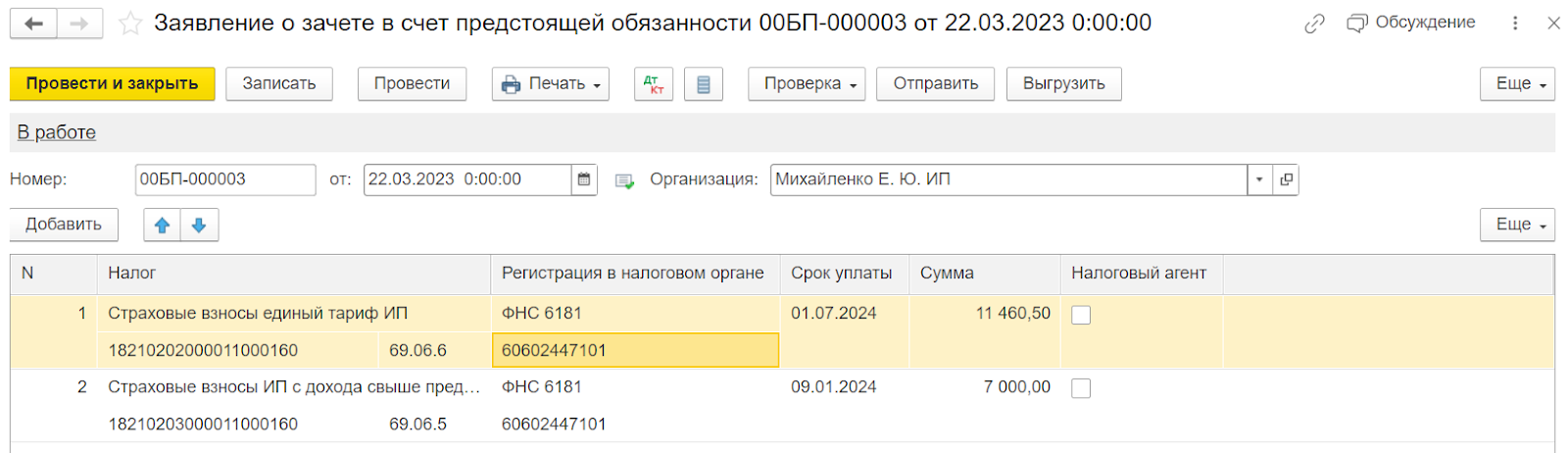

2. Создается документ Заявление о зачете в счет предстоящей обязанности (раздел Операции > подраздел Единый налоговый счет > Заявления о зачете > Создать или раздел Отчеты > 1С-Отчетность > Уведомления, сообщения и заявления > Создать).

Документ также можно формировать автоматически из задач организации. При ручном создании Заявление заполняется аналогично Операции по счету – указывается вид налога, регистрация в налоговом органе, срок уплаты и сумма.

3. После этого нужно выполнить обработку Закрытие месяца. В регламентной операции Начисление страховых взносов ИП (в третьем блоке закрытия месяца), которая формируется в последнем месяце квартала, произойдет их включение в Книгу учета доходов и расходов.

Отражение уплаты страховых взносов в Книге учета доходов и расходов

Суммы отразятся в расходах в Книге учета доходов и расходов. Они попадут в Раздел I. Доходы и расходы (Раздел Отчеты > подраздел УСН > Книга доходов и расходов).

Страховые взносы за работников отразятся в Книге учета доходов и расходов как часть выполнения регламентной операции в последний день месяца, страховые взносы ИП за себя — датой подачи заявления о зачете, а страховые взносы от несчастных случаев отразятся датой их уплаты.