Исходя из положений статьи 223 НК РФ, датой получения дохода физического лица, состоящего в трудовых отношениях с работодателем, является день выплаты денежных средств путем выдачи наличных денег из кассы или перевода их с расчетного счета организации (ИП) на счет (банковскую карту) работника. Последние изменения вступили в силу с 01.04.2023.

Сроки удержания и перечисления НДФЛ обозначены в статье 226 НК РФ.

Что касается софта «1С: Бухгалтерия 8.3», то в нем реализована возможность учитывать две даты получения дохода:

-

планируемая, которая стоит в документе начисления;

-

фактическая, определяемая по результатам выплаты денег.

Вторая фиксируется при проведении одного из платежных документов. Это могут быть «Списание с р/счета» или «Выплата наличными».

Откуда в программе видны суммы НДФЛ?

Они определяются автоматически для каждого сотрудника при проведении ведомостей:

-

в кассу;

-

в банк.

Программа одновременно фиксирует два срока по уплате НДФЛ:

-

удержания;

-

перечисления.

При формировании 6-НДФЛ учтена возможность того, что зарплата может быть перечислена в конце марта или в первых числах апреля. Это зависит от даты, указанной в локальных актах компании и в тексте трудовых договоров с сотрудниками.

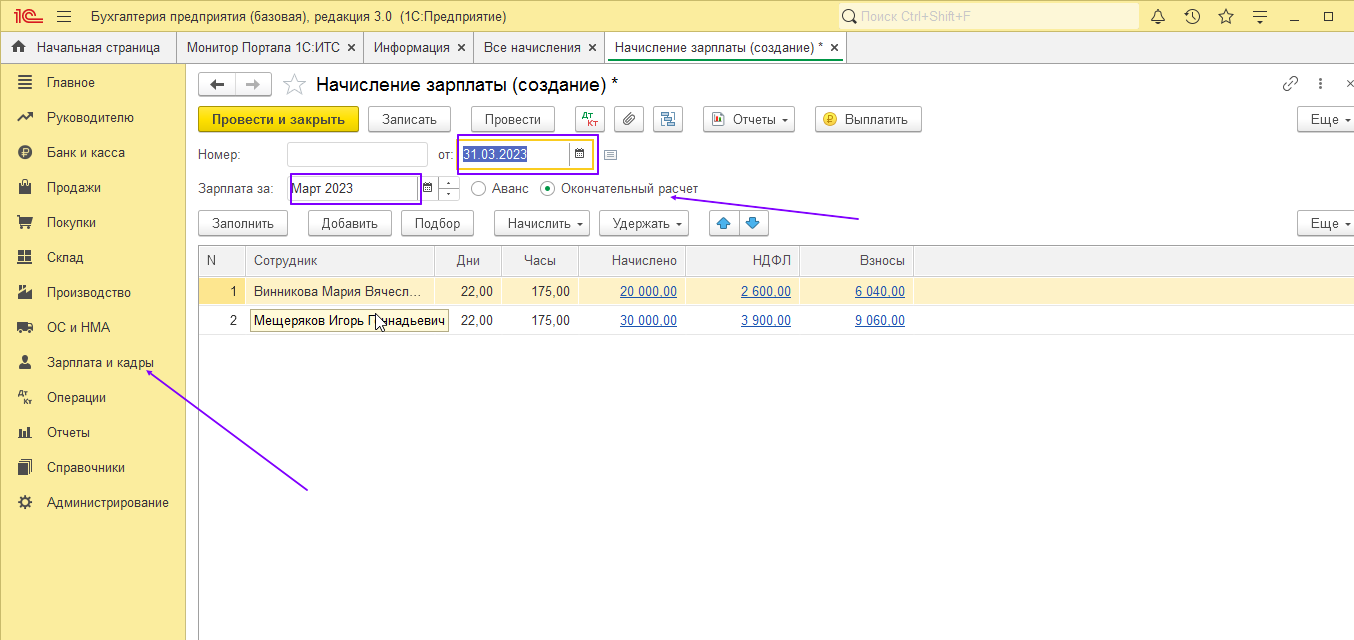

Первый вариант: деньги перечислены сотрудникам 31.03.2023

Основной документ, фиксирующий начисления и удержания сотрудника за период – «Начисление зарплаты». В «1С: Бухгалтерия 8.3» он находится во вкладке «Зарплата и кадры».

В данном документе установлена планируемая дата получения дохода сотрудниками. Чтобы программа могла определить фактическую дату, нужно сформировать ведомость на выплату. Ее вид зависит от способа перечисления. В качестве примера возьмем безналичный расчет.

Как сумма налога отразится в форме 6-НДФЛ?

Для этого нужно учитывать новые сроки, касающиеся удержания и перечисления НДФЛ в 2023 году. Касаемо мартовской зарплаты, это - 23.03 – 22.04 – срок исчисления, 28.04.2023 – срок перечисления.

Исходя из правил заполнения формы 6-НДФЛ, в раздел 1 сумма не попадает.

Во 2-м разделе будут фигурировать суммы:

-

Начисленного дохода (зарплаты) за квартал: общая сумма в строке 110, расшифровка по категориям физических лиц делается в строках 111,112, 115.

-

В строку 111 попадают доходы, полученные сотрудниками в рамках выплат по трудовому договору.

-

В строке 112 отражаются доходы граждан, которые не являются штатными сотрудниками организации, а оказывают услуги (выполняют работы) в рамках гражданско-правового договора.

Это касается только тех физлиц, с которых организация обязана удерживать НДФЛ. Сюда не включаются самозанятые граждане и лица, зарегистрированные в качестве ИП.

-

В строке 115 отражаются доходы высококвалифицированных специалистов.

-

Количество физлиц, получивших доходы – строка 120.

-

Исчисленный налог – строка 140.

-

Удержанный налог – строка 160.

Второй вариант: деньги перечислены сотрудникам 5.04.2023

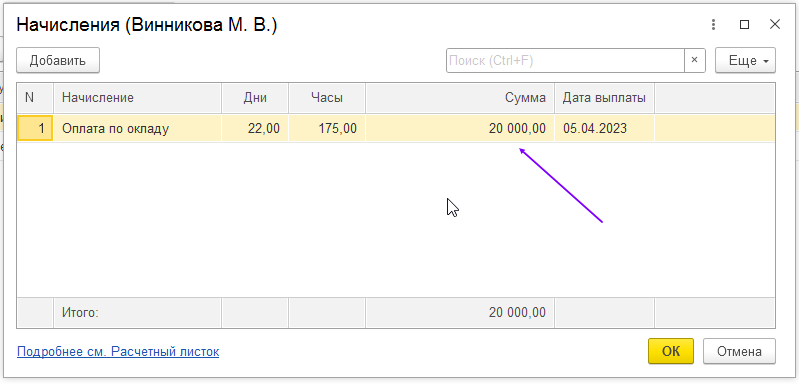

В этом случае в поле «Дата выплаты» указывается «05.04.2023». Это нужно для того, чтобы программа правильно определила число и месяц удержания налога на доходы.

Во вкладке «Начисления» по каждому сотруднику выходит вид начисления. Для работников по окладной системе это – «оклад по дням», сумма дохода (без удержания НДФЛ), дата выплаты.

Во вкладке «НДФЛ» по сотруднику видна дата выплаты, сумма налога, вид дохода, доход за текущий период и с начала года.

В форме 6-НДФЛ суммы начислений и удержаний отражаться не будут. Они целиком попадут в отчет за 1-е полугодие 2023 года.

Резюмируем:

-

В 2023 году изменились сроки исчисления и перечисления НДФЛ. За март это 23.03.2023 – 22.04.2023 – удержание, 28.04.2023 – перечисление.

-

В форме 6-НДФЛ доходы и налог за март в отчете за 1-й квартал найдут отражение только в разделе 2, если выплата произведена 31.03.23. Апрельские выплаты в 6-НДФЛ за 1-й квартал не попадут.

Кроме того, нужно подать уведомление в налоговую инспекцию с указанием суммы и КБК НДФЛ в связи с введением ЕНП (Единого налогового платежа).