— Как оперативно можно проверить корректность ведения учета в «1С: Бухгалтерия предприятия»?

Для оперативной проверки ведения учета в программе воспользуйтесь Отчетом «Экспресс-проверка ведения учета», который позволяет провести быструю проверку правильности отражения операций в программе, в том числе проанализировать состояние бухгалтерского учета.

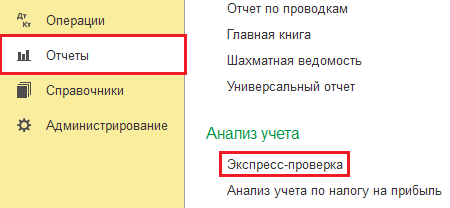

Для ее формирования перейдите в Раздел «Отчеты» > Блок «Анализ учета» > «Экспресс-проверка».

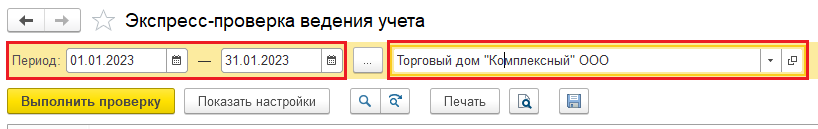

В открывшейся форме, в шапке, выберете необходимый период и предприятие, по которому следует выполнить проверку ведения учета.

После этого нажмите на кнопку «Показать настройки» для определения блоков, которые необходимо проверить – проставьте Флаги по нужным разделам.

После выбора настройки воспользуйтесь командой «Выполнить проверку» - программа представит результаты анализа по отмеченным блокам.

Детализируйте отчет, раскрыв соответствующие подразделы по знаку «+». В отчет выводится подробная информация о результатах проверки, возможных причинах возникновения ошибок, рекомендациях по их устранению. По некоторым подразделам отчета возможна детализация вплоть до первичного документа, который может быть открыт для редактирования или просмотра по двойному щелчку мыши на соответствующей строке отчета.

Следуя рекомендациям отчета, устраните выявленные ошибки и повторите экспресс-проверку. Рекомендации отчета можно проигнорировать, если есть уверенность, что проблемная ситуация не является ошибкой и (или) не повлияет на правильность ведения учета и формирования отчетности.

— Как отразить заключение с сотрудником договора ГПХ в ЕФС-1?

Для формирования сведений о трудовой деятельности с 2023 года используется стандартный документом СЗВ-ТД (Раздел «Зарплата и Кадры» > Журнал «Электронные трудовые книжки») > в него была добавлена печатная форма ЕФС-1. Если Дата документа «01.01.2023» и позже, то файл выгрузки также будет соответствовать форме ЕФС-1.

Чтобы отразить договор ГПХ в отчете, то при создании договора ГПХ установите Флаг «Отразить трудовую деятельность». В дополнение к этому заполните Поля «Код ОКЗ» и «Наименование документа». Проведите документ.

После этого создайте отчет СЗВ-ТД стандартным способом, подобрав в него сотрудника, данные о кадровом мероприятии отразятся автоматически.

— Какие документы необходимо оформлять для расчета аванса и удержанного с него НДФЛ?

Для расчета и выплаты сотрудникам заработной платы (в том числе аванса) применяются формы документов, утвержденные постановлением Госкомстата России от 05.01.2004 № 1.

Если заработная плата перечисляется на банковскую карту, то составить нужно только расчетную ведомость по форме № Т-51. Ведомость заполняется на основании первичных документов по учету выработки, фактически отработанного времени и других документов. Аванс является заработной платой за первую половину месяца. Соответственно, сумма аванса рассчитывается за работу в первой половине месяца, то есть с 1-го по 15-е число пропорционально отработанному времени.

Сведения о фактически отработанном работником количестве часов содержатся в табеле учета рабочего времени ( ч. 4 ст. 91 ТК РФ). Так, для того чтобы определить фактически отработанное в первой половине месяца время, необходимо составить табель учета рабочего времени за этот период.

При определении размера аванса в первую очередь нужно учитывать оклад работника за фактически отработанное время, а также надбавки за отработанное время, расчет которых не зависит от оценки итогов работы за месяц в целом, а также от выполнения месячной нормы рабочего времени и норм труда (трудовых обязанностей). Например, это может быть компенсационная выплата за работу в ночное время.

Таким образом, для расчета аванса (зарплаты за первую половину месяца) работодателю необходимо оформлять расчетную ведомость, табель учета рабочего времени, приказы о выплате работнику надбавок (доплат) и другие кадровые приказы, которые влияют на расчет.

— Как создать уведомление об исчисленных налогах в «1С: Зарплата и управление персоналом»?

Данное уведомление в «1С:ЗУП» не реализовано.

Формирование и отправка уведомления происходит в бухгалтерской программе с помощью документа «Уведомления об исчисленных суммах налогов». Чтобы передать информацию об удержанном налоге из «1С:ЗУП» в «1С:БП», необходимо сформировать документ «Отражение удержанного НДФЛ в бухучете» (Раздел «Зарплата» > «Отражение удержанного НДФЛ в бухучете»).